بررسی سازوکار صندوقهای وامدهی خصوصی در بازارهای سرمایه1

یکی از دغدغههای مهم شرکتها، تأمین منابع مالی برای ادامه فعالیت آنها است. شرکتها برای برآوردن نیازهای مالی خود از روشهای مختلفی استفاده میکنند که میتوان به تأمین مالی از طریق بازارهای عمومی همچون بورس و دریافت وام از بانکها اشاره کرد. این در حالی است که بسیاری از شرکتها همچون شرکتهای کوچک و متوسط و شرکتهای نوبنیان ، امکان تأمین مالی از طریق بازار سرمایه را ندارند و مجبور به دریافت وام از بانکها هستند. پس از بحران مالی جهانی ۲۰۰۸ میلادی و با محدود شدن فعالیتهای وامدهی بانکی توسط قانونگذاران، بسیاری از شرکتها قابلیت دریافت وام از بانکها را نیز نداشتند. این امر باعث شد تا شرکتهایی از این دست، بهمنظور تأمین نیازهای مالی خود به بازارهای وامدهی خصوصی روی آورند و موجبات رونق بازار وامدهی خصوصی را فراهم کنند. ازجمله نهادهای مالی فعال در بازار وامدهی خصوصی، صندوقهای وامدهی خصوصی هستند که با جمعآوری سرمایه از سرمایهگذاران، اقدام به وامدهی به متقاضیان وام میکنند.

هدف این گزارش، بررسی نحوه فعالیت صندوقهای وامدهی خصوصی در بازارهای سرمایه است و بدین منظور به بررسی ساختار صندوق، انواع استراتژیهای سرمایهگذاری، انواع سرمایهگذاران واجدشرایط، ساختار کارمزد و مزایای راهاندازی این صندوقها پرداخته شده است. همچنین امیدنامه برخی از صندوقهای وامدهی خصوصی مورد بررسی قرار گرفته و برخی از مؤلفههای مهم آنها تشریح شدهاند.

۱- مفاهیم و ساختار صندوقهای وامدهی خصوصی در بازارهای سرمایه

بعد از بحران مالی جهانی ۲۰۰۸ میلادی و با وضع قوانین سختگیرانهتر برای بانکها، فعالیت وامدهی بانکها کاهش یافت بهطوریکه بسیاری از شرکتها ازجمله شرکتهای کوچک و متوسط در تأمین منابع مالی برای تداوم فعالیت خود به مشکل برخوردند. از طرفی این شرکتها امکان افزایش سرمایه از طریق بازار سرمایه را نیز نداشتند. با کاهش فعالیت وامدهی بانکها، شرکتها به بازارهای وامدهی خصوصی روی آوردند تا بتوانند از طریق این بازارها نیازهای مالی خود را تأمین کنند. بهطورکلی، وامدهی خصوصی به تأمین مالی از طریق نهادهای غیربانکی در بازارهای خصوصی گفته میشود.

چشمانداز وامدهی خصوصی بسته به اینکه در آمریکا، اروپا، آسیا یا هر جایی دیگر از جهان باشد، متفاوت است. طبق گزارش منتشرشده توسط شرکت مشاوره دیلویت در سال ۲۰۲۲ میلادی، آمریکا با در اختیار داشتن بیش از ۶۰ درصد از داراییهای وامدهی خصوصی، بزرگترین بازار وامدهی خصوصی دنیا را دارد. تأمین مالی از طریق وامدهی خصوصی در آمریکا از سال ۲۰۱۰ تا ۲۰۲۰ با رشد متوسط سالانه ۸ درصد افزایش یافته است که یکی از دلایل آن وضع قوانین بانکداری سختگیرانهتر بعد از بحران جهانی سال ۲۰۰۸ میلادی است. اروپا نیز با در اختیار داشتن داراییهای تحت مدیریت حدود ۴۲۵ میلیارد دلار در سال ۲۰۲۱ میلادی، دومین بازار وامدهی خصوصی بزرگ دنیا را دارد. فعالیت صندوقهای وامدهی خصوصی در آسیا نیز در حال افزایش است اما فاصله زیادی از اروپا و آمریکا دارد. ازجمله کشورهای آسیایی فعال در حوزه وامدهی خصوصی میتوان به سنگاپور اشاره کرد که حدود ۴ درصد از معاملات وامدهی خصوصی آسیا را در طول ۵ سال گذشته به خود اختصاص داده و دارای بزرگترین بازار وامدهی خصوصی در جنوب شرقی آسیا است.

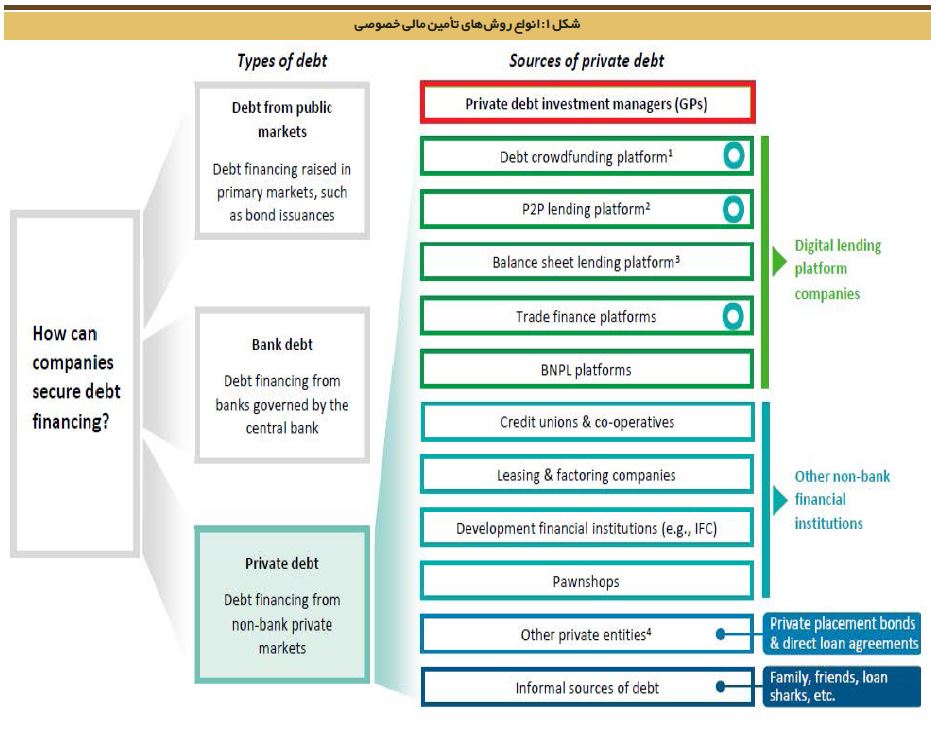

همانطور که در شکل ۱ نشان داده شده است، شرکتها به سه طریق میتوانند اقدام به تأمین منابع مالی کنند که عبارتند از:

۱- تأمین مالی از طریق بازارهای عمومی همچون بورس؛

۲- تأمین مالی از طریق بانکها (درخواست وام)؛

۳- تأمین مالی خصوصی از طریق بازارهای خصوصی غیربانکی (وامدهی خصوصی).

مطابق شکل۱، وامدهی خصوصی دارای اشکال مختلفی است. یکی از اشکالی که در این گزارش به آن پرداخته شده است، وامدهی توسط مدیران سرمایهگذاری خصوصی است که به صندوقهای وامدهی خصوصی نیز معروف هستند. لازم به ذکر است بیشترین فعالیت در زمینه وامدهی خصوصی متعلق به صندوقهای وامدهی خصوصی است. با محدود کردن فعالیتهای بانکی توسط قانونگذاران بعد از بحران مالی ۲۰۰۸ میلادی و کاهش فعالیت وامدهی بانکها، فضا برای صندوقهای وامدهی خصوصی فراهم شد تا بهعنوان جایگزینی برای بانکها، اقدام به اعطای وام به شرکتهایی با اندازههای مختلف کنند. بعد از بحران مالی جهانی ۲۰۰۸ میلادی، نقش صندوقهای وامدهی خصوصی در بازارهای وامدهی جهانی بهشدت افزایش پیدا کرد و این صندوقها نقش مهمی را در ارائه منابع مالی به کسبوکارها در قالب وام ایفا میکنند.

۱-۱- ساختار صندوق وامدهی خصوصی

صندوقهای وامدهی خصوصی که توسط شرکتهای مدیریت دارایی و شرکتهای سرمایهگذاری تأسیس و اداره میشوند، با جمعآوری منابع مالی از سرمایهگذاران (سرمایهگذاران نهادی و معتبر) در قالب یک صندوق، اقدام به وامدهی به مجموعهای از شرکتها با اندازههای مختلف میکنند. درواقع، این صندوقها بهعنوان یک راهکار جایگزین برای بانکها جهت وامدهی محسوب میشوند. صندوقهای وامدهی خصوصی در برخی از کشورها همچون ایالات متحده آمریکا، تحت عنوان صندوقهای اعتباری خصوصی نیز شناخته میشوند.

صندوقهای وامدهی خصوصی ازلحاظ حقوقی جزو سرمایهگذاریهای با مسئولیت محدود به شمار میروند که در دسترس تعداد محدودی از سرمایهگذاران ازجمله سرمایهگذاران نهادی و معتبر قرار دارند. این سرمایهگذاران باید از دانش و تخصص کافی یا حداقل میزان سرمایه اولیه بالایی برخوردار باشند. این صندوقها بنا به ماهیت خود از نقدشوندگی کمتری برخوردار بوده و معمولاً فرصت برای ابطال واحدهای صندوق را به دورههای زمانی خاصی محدود میکنند. این صندوقها اغلب سرمایهگذاران خود را ملزم میکنند تا پول خود را برای حداقل یک دوره زمانی مشخص در صندوق نگه دارند که این دوره زمانی به حداقل دوره نگهداری یا دوره قفل کردن معروف است.

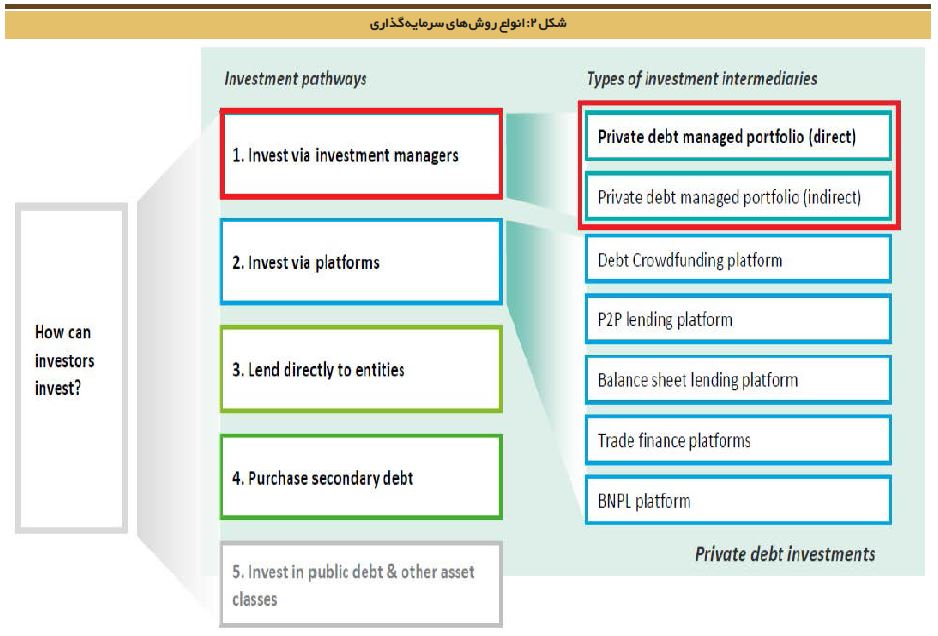

سرمایهگذاری در صندوقهای وامدهی خصوصی توسط سرمایهگذاران میتواند بهصورت مستقیم یا غیرمستقیم انجام شود که در شکل ۲ نشان داده شده است. در سرمایهگذاری مستقیم، سرمایهگذاران در آن دسته از صندوقهای وامدهی خصوصی سرمایهگذاری میکنند که بهطور مستقیم به شرکتها وام میدهند. از طرفی در سرمایهگذاری غیرمستقیم، سرمایهگذاران در آن دسته از صندوقهای وامدهی خصوصی سرمایهگذاری میکنند که به جای وامدهی مستقیم به شرکتها، در چندین صندوق وامدهی خصوصی دیگر سرمایهگذاری میکنند (در اصطلاح صندوقهای وامدهی خصوصی با استراتژی صندوق در صندوق که در ادامه به بررسی آن پرداخته شده است).

با اینکه صندوقهای وامدهی خصوصی معمولاً در بازارهای خارج از بورس معامله میشوند اما طی سالهای اخیر، بورس استرالیا اقدام به پذیرش صندوقهای وامدهی خصوصی کرده است و سرمایهگذاران میتوانند اقدام به خرید و فروش واحدهای این صندوق کنند. صندوقهای وامدهی خصوصی از لحاظ ساختاری میتوانند بهصورت صندوقهای با سرمایه ثابت (بسته) و صندوقهای با سرمایه متغیر (باز) ایجاد شوند.

۲-۱- انواع سرمایهگذاران صندوق وامدهی خصوصی

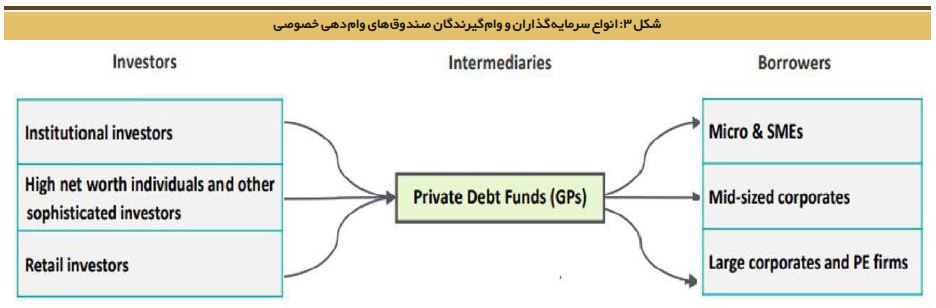

سه بازیگر اصلی در صندوقهای وامدهی خصوصی وجود دارند که عبارتند از سرمایهگذاران صندوق، مدیران صندوق و وامگیرندگان.

با توجه به ریسک سرمایهگذاری بالا در صندوقهای وامدهی خصوصی و نقدشوندگی پایین معاملات واحدهای سرمایهگذاری صندوق، سرمایهگذاران صندوق شامل سرمایهگذاران نهادی (همچون صندوقهای بازنشستگی، شرکتهای بیمه، صندوقهای ثروت ملی، بانکها و …)، اشخاص ثروتمند با حداقل میزان سرمایه مشخص، سرمایهگذاران حرفهای و سرمایهگذاران خرد (در شرایط خاص) هستند.

مدیران صندوقهای وامدهی خصوصی، صندوق را بر اساس استراتژیهای از پیش تعیینشده، مدیریت کرده و در قبال آن از سرمایهگذاران کارمزد دریافت میکنند. مدیران صندوق برخی اوقات مترادف با خود «صندوق» در نظر گرفته میشوند. ازجمله وظایف مدیران صندوق میتوان به مواردی همچون انتخاب فرصتهای اعتباری جذاب؛ مذاکره درباره قراردادهای وامدهی؛ مدیریت اجرای قراردادها؛ نظارت فعالانه بر سرمایهگذاریها (گاهی اوقات بهعنوان مشاور در سطح مدیریت یا هیئت مدیره شرکت وامگیرنده فعالیت میکند) و مذاکره مجدد در مورد قراردادهای وامدهی در صورت نقض تعهدات اشاره کرد.

صندوقهای وامدهی خصوصی میتوانند داراییهای تحت مدیریت خود را به شرکتهایی با اندازههای مختلف (کوچک، متوسط و بزرگ) و شرکتهای سرمایهگذاری خصوصی وام بدهند. کسبوکارهای خرد، کوچک و متوسط ، در درجه اول، برای تأمین سرمایه در گردش و رشد و توسعه کسبوکار خود اقدام به دریافت وام از صندوق وامدهی خصوصی میکنند. این شرکتها، بهویژه در بازارهای نوظهور، شرکتهایی هستند که از نظر تاریخی توسط بانکها و سایر مؤسسات مالی حمایت نمیشوند و اغلب فاقد وثیقه، صورتهای مالی یا سابقه اثباتشده برای دریافت وامهای بانکی هستند. سیستم امتیازدهی اعتباری سنتی، کسبوکارهای خرد، کوچک و متوسط را اغلب جزو کسبوکارهای با ریسک بالا طبقهبندی میکند.

شرکتهای با اندازه بزرگ و متوسط نیز از وامدهی خصوصی بهعنوان مکملی برای وامهای بانکی یا بهعنوان سرمایهای منعطفتر و بلندمدتتر استفاده میکنند. این شرکتها همچنین ممکن است به دلیل نیاز سریع به سرمایه در زمانهای سخت یا برای سرمایهگذاریهای فرصتطلبانه یا تملیک / خرید اهرمی که بانکها اغلب قادر به تطبیق خود با این شرایط نیستند، از صندوقهای وامدهی خصوصی استفاده کنند؛ بنابراین میتوان گفت که شرکتهای با اندازه بزرگ و متوسط میتوانند با اهدافی همچون تأمین سرمایه در گردش، رشد و توسعه کسبوکار خود و تملیک سایر شرکتها، از صندوقهای وامدهی خصوصی وام بگیرند. همچنین هدف شرکتهای سرمایهگذاری خصوصی از دریافت وام از صندوقهای وامدهی خصوصی، انجام فعالیتهای وامدهی حمایتشده شبیه خرید اهرمی است. بهعنوانمثال، در مارس ۲۰۲۲ میلادی، یک شرکت سرمایهگذاری خصوصی آمریکایی اعلام کرد که شرکت نرمافزاری سانفرانسیسکو را از طریق خرید اهرمی ۱۰/۷ میلیارد دلاری، خریداری کرده است که این مبلغ توسط چند تا از صندوقهای وامدهی خصوصی تأمین شده بود.

۳-۱- انواع استراتژیهای سرمایهگذاری صندوق وامدهی خصوصی

صندوقهای وامدهی خصوصی که بهعنوان یک کلاس دارایی از وامدهی خصوصی به شمار میروند بر اساس نوع استراتژیهای سرمایهگذاریای که اتخاذ میکنند از همدیگر متمایز میشوند. ازجمله میتوان به صندوقهای وامدهی خصوصی با استراتژی وامدهی مستقیم و صندوقهای وامدهی خصوصی با استراتژی صندوق در صندوق اشاره کرد. در شکل ۵ انواع استراتژیهای سرمایهگذاری اتخاذشده توسط صندوقهای وامدهی خصوصی آورده شدهاند.

- استراتژی وامدهی مستقیم ۲۰: در این استراتژی، صندوقهای وامدهی خصوصی (وامدهندگان غیربانکی) بهطور مستقیم اقدام به اعطای وام به شرکتهای با اندازههای مختلف میکنند. مزیت این روش تأمین مالی برای شرکتها این است که دریافت وام از صندوق وامدهی خصوصی سریعتر از دریافت وام از بانکها (در صورت امکان) انجام میشود. نوع وام اعطاشده توسط صندوق میتواند با توجه به استراتژی صندوق، وام اولویتدار۲۱ یا وام بدون اولویت۲۲ باشد که در ادامه به بررسی انواع وام یا بدهی در ساختار سرمایه پرداخته شده است.

- استراتژی وامدهی به شرکتهای در حال ورشکستگی ۲۳: این استراتژی مشابه استراتژی وامدهی مستقیم است با این تفاوت که صندوق وامدهی خصوصی فقط به شرکتهای در حال ورشکستگی وام اعطا میکند. با توجه به ریسک بالای انحلال این شرکتها، وام اعطاشده توسط صندوق از نوع وام اولویتدار است یعنی در صورت انحلال شرکت، بدهی صندوق در اولویت بوده و ابتدا شرکت باید بدهی صندوق را بازپرداخت کند و بعد به سایر طلبکاران بپردازد.

- استراتژی وامدهی قابلتبدیل به سهام ۲۴: این استراتژی، اعطای وام همراه با یک اختیار سهام ضمیمه شده است که در صورت نکول وامگیرنده، وام اعطاشده به سهام شرکت تبدیل میشود. درواقع، این استراتژی ترکیبی از تأمین مالی به روش سهام و وام است. این روش معمولاً ریسکیتر از روش وامدهی مستقیم است.

- استراتژی صندوق در صندوق: در این استراتژی، صندوق وامدهی خصوصی اقدام به وامدهی مستقیم به شرکتها نمیکند بلکه داراییهای تحت مدیریت خود را در چندین صندوق وامدهی خصوصی دیگر سرمایهگذاری کرده و واحدهای سرمایهگذاری این صندوقها را خریداری میکند.

- استراتژی وامدهی به شرکتهایی با شرایط ویژه ۲۵: در این استراتژی، تمرکز بر روی شرکتهایی است که ممکن است ارزش آنها تحت تأثیر یک پیشامد مشخص همچون ادغام، تملیک و … قرار گیرد.

- استراتژی وامدهی جسورانه۲۶ : در این استراتژی، صندوق وامدهی خصوصی اقدام به اعطای وام به شرکتهای نوبنیان یا شرکتهایی که در مرحله اولیه رشد قرار دارند، میکند.

- از سایر استراتژیهای اتخاذشده توسط صندوقهای وامدهی خصوصی که در برخی از گزارشها به آنها اشاره شده است میتوان به استراتژی وامدهی برای املاک و مستغلات و استراتژی وامدهی برای پروژههای زیرساخت اشاره کرد.

- استراتژی وامدهی برای املاک و مستغلات۲۷ : این استراتژی زمانی اتخاذ میشود که صندوقهای وامدهی خصوصی قصد داشته باشند به وامگیرندگان بهمنظور ساخت یا خرید املاک و مستغلات وام بدهند. در این استراتژی، املاک و مستغلات ذکرشده بهعنوان وثیقه وام مورداستفاده قرار میگیرد.

- استراتژی وامدهی برای پروژههای زیرساخت۲۸ : هدف از اتخاذ این استراتژی، تأمین منابع مالی وامگیرندگان برای انجام پروژههای زیرساخت همچون ساخت جادهها، پلها، فرودگاهها، نیروگاههای برق و … است.

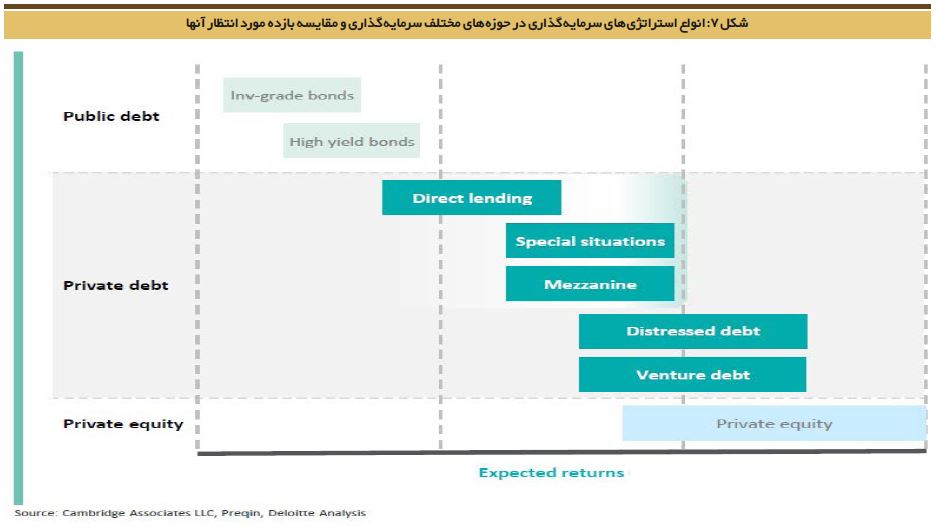

در شکل ۷، انواع استراتژیهای سرمایهگذاری در حوزههای وامدهی خصوصی، وامدهی عمومی (انتشار اوراق قرضه در بازارهای عمومی همچون بورس) و سرمایهگذاری خصوصی آورده شده و بازده موردانتظار آنها با هم مقایسه شده است. این نمودار نشان میدهد که بهطورکلی، بازده مورد انتظار وامدهی خصوصی بیشتر از بازده مورد انتظار وامدهی عمومی و کمتر از بازده مورد انتظار سرمایهگذاری خصوصی است. همچنین در بین استراتژیهای وامدهی خصوصی، استراتژی وامدهی مستقیم دارای کمترین بازدهی مورد انتظار و استراتژیهای وامدهی به شرکتهای در حال ورشکستگی و وامدهی جسورانه دارای بیشترین بازده مورد انتظار هستند.

۴-۱- ساختار کارمزد در صندوقهای وامدهی خصوصی

مدیران صندوق از سرمایهگذاران صندوق بهطور سالانه کارمزد مدیریت دریافت میکنند که میزان آن معمولاً ۱/۵ تا ۲ درصد ارزش داراییهای صندوق است؛ هرچند برخی از صندوقها، کارمزد مدیریت کمتر از یک درصد پرداخت میکنند. در صورت موفقیت مدیران صندوق در کسب بازدهی بالاتر از نرخ بازده ترجیحی سرمایهگذاران۲۹ یا نرخ بازده مانع۳۰ (معمولاً ۶ تا ۸ درصد سالانه)، کارمزد عملکرد معمولاً به میزان ۱۵ تا ۲۰ درصد از بازده کسبشده، از سرمایهگذاران دریافت میشود. بهعنوانمثال، مدیر صندوق وامدهی خصوصی YNWL، سالانه ۱/۵ درصد از سرمایهگذاران بهعنوان کارمزد مدیریت دریافت میکند و در صورت کسب بازدهی بیشتر از ۸ درصد سالانه (نرخ بازده مانع)، کارمزد عملکرد ۲۰ درصدی را از سرمایهگذاران اخذ میکند. فرض کنید صندوق YNWL در پایان سال اول، عملکرد خوبی داشته و ۱۱ درصد بازدهی داشته باشد. با توجه به اینکه بازدهی کسبشده بالاتر از نرخ بازده مانع (۸ درصد) است، بنابراین صندوق مستحق دریافت ۲۰ درصد از ۱۱ درصد بازده کسبشده بهعنوان کارمزد عملکرد است یعنی کارمزدی معادل ۲/۲ درصد که از حاصلضرب ۲۰ درصد در ۱۱ درصد به دست میآید. بنابراین بازدهی سرمایهگذاران صندوق برابر ۸/۸ درصد خواهد بود که از مابهالتفاوت ۱۱ درصد (بازدهی کسبشده صندوق) و ۲/۲ درصد (کارمزد عملکرد صندوق) به دست میآید. اگر در پایان سال دوم، بازده صندوق برابر ۹ درصد باشد، مدیران صندوق مستحق دریافت کارمزد عملکرد هستند و باید ۱/۸ درصد (۲۰ درصد از ۹ درصد بازدهی کسبشده) را بابت کارمزد عملکرد از سرمایهگذاران دریافت کنند. بااینحال، در صورت دریافت ۱/۸ درصد بهعنوان کارمزد عملکرد، بازده سرمایهگذاران به ۷/۲ درصد (مابهالتفاوت ۹ درصد و ۱/۸ درصد) خواهد رسید که پایینتر از نرخ بازده مانع (۸ درصد) است. بنابراین مدیران صندوق نمیتوانند ۱/۸ درصد را بهعنوان کارمزد عملکرد دریافت کنند بلکه فقط میتوانند یک درصد از سرمایهگذاران اخذ کنند تا نرخ بازده مانع سرمایهگذاران تأمین شود. درصورتیکه مدیران صندوق موفق به کسب بازدهی بالاتر از نرخ بازده مانع نشوند، هیچگونه کارمزد عملکردی از سرمایهگذاران دریافت نمیکنند.

برخی از مدیران صندوقهای وامدهی خصوصی، کارمزد عملکرد را بر اساس درصدی از مازاد بازدهی بالاتر از نرخ مانع دریافت میکنند. بهعنوانمثال، مدیر صندوق وامدهی خصوصی MCP استرالیا، ۱۵ درصد از بازده مازاد بالاتر از نرخ مانع را بهعنوان کارمزد عملکرد از سرمایهگذاران دریافت میکند. لازم به ذکر است که این صندوق محدودیتی بر کارمزد دریافتی از سرمایهگذاران قرار داده است به این صورت که صندوق درمجموع (کارمزد مدیریت بهاضافه کارمزد عملکرد) نمیتواند بیشتر از یک مقدار مشخص در سال (معادل سالانه ۰/۷۵ درصد از ارزش ناخالص داراییهای صندوق۳۱ )، از سرمایهگذاران کارمزد بگیرد.

۵-۱- مزایای راهاندازی صندوقهای وامدهی خصوصی

با توجه به نرخ بهره پایین اوراق قرضه دولتی، سرمایهگذاران علاقهمند هستند تا سرمایههای خود را در صندوقهای وامدهی خصوصی سرمایهگذاری کنند. از طرفی بسیاری از شرکتهایی که توانایی تأمین مالی از طریق بانکها و بازارهای عمومی را ندارد، میتوانند منابع مالی موردنیاز خود را از طریق صندوقهای وامدهی خصوصی تأمین کنند. بهطورکلی، وجود صندوقهای وامدهی خصوصی میتواند دارای مزایایی متعددی برای وامگیرندگان و سرمایهگذاران باشد که به بررسی آن میپردازیم.

مزایا از دیدگاه وامگیرندگان:

از دیدگاه شرکتهای وامگیرنده، وامدهی خصوصی میتواند دارای مزایای زیر باشد:

- دارای شرایط وامدهی سفارشی مطابق با نیازهای شرکت؛

- امکان تأمین منابع مالی بلندمدت؛

- امکان تأمین مالی سریعتر نسبت به وامدهی بانکی؛

- دارای الزامات ضمانت منعطفتر؛

- ایجاد ارتباط مبتنی بر همکاری با وامدهنده؛

- عدم کاهش مالکیت۳۲ .

برای جبران این منافع، وامگیرندگان معمولاً نرخ بهره بالاتری نسبت به تأمین مالی سنتی همچون وامدهی توسط بانکها میپردازند.

مزایا از دیدگاه سرمایهگذاران:

- کسب نرخ بازده تعدیلشده با ریسک بالاتر نسبت به سایر اوراق بهادار با درآمد ثابت؛

- متنوعسازی پرتفوی؛

- پوشش ریسک در برابر افزایش نرخ بهره (با توجه به ماهیت نرخ بهره شناور)؛

- داشتن سازوکار حمایتی در شرایط نکول و ورشکستگی وامگیرنده (چون وامهای صندوق اکثراً از نوع وامهای با اولویت هستند).

برای جبران این منافع، سرمایهگذاران معمولاً باید سرمایه خود را برای یک مدتزمان طولانی در صندوق نگهداری کنند که در اصطلاح به دوره قفل کردن معروف است.

۶-۱- ریسکهای سرمایهگذاری در صندوقهای وامدهی خصوصی

سرمایهگذاری در صندوقهای وامدهی خصوصی میتواند سرمایهگذار را با ریسکهای مختلفی مواجه کند که در زیر به بررسی برخی از آنها میپردازیم.

- ریسک اعتباری و نکول: ریسک ناشی از کاهش قیمت یک یا چند دارایی موجود در پرتفوی صندوق یا عدم پرداخت سود یا اصل سرمایه در زمان سررسید به دلیل بدتر شدن وضعیت مالی وامگیرنده یا طرف اعتباری است. امکان وقوع زیانها برای صندوق وجود دارد، چراکه ارزش داراییهای صندوق تحت تأثیر اعتبار وامگیرنده و شرایط عمومی اقتصادی و صنعت خاص قرار دارد.

- ریسک استراتژی سرمایهگذاری: استراتژی سرمایهگذاری اتخاذشده توسط مدیر صندوق دارای ریسکهای ذاتی است چراکه موفقیت و سودآوری صندوق متکی به توانایی مدیر برای طراحی و نگهداری پرتفویای است که به اهداف سرمایهگذاری صندوق، استراتژی سرمایهگذاری و دستورالعملهای تعیینشده در امیدنامه صندوق دست یابد. بنابراین هیچگونه تضمینی وجود ندارد که استراتژی سرمایهگذاری اتخاذشده توسط مدیر صندوق، با موفقیت منجر به دستیابی به اهداف سرمایهگذاری صندوق شود که عدم انجام این کار میتواند بر عملکرد صندوق تأثیر منفی بگذارد.

- ریسک نقدشوندگی: سرمایهگذاریهای صندوق در مقایسه با ابزارهای قابلمعامله در بورس، معمولاً نقدشوندگی کمتری دارند زیرا سرمایهگذاریهای صندوق اغلب دارای سرمایهگذاری بلندمدتی (تا ۱۰ سال) هستند. توانایی صندوق در واگذاری یک سرمایهگذاری، به عواملی همچون نقدشوندگی بازار، شرایط توافقشده با وامگیرنده و تاریخ سررسید وامها بستگی دارد. نقدشوندگی سرمایهگذاریهای صندوق به توانایی وامگیرنده در بازپرداخت وام بستگی دارد.

- ریسک نرخ بهره: وامهای خصوصی اعطاشده توسط صندوق در درجه اول با نرخ بهره شناور انجام میشوند به این معنی که درآمد ناشی از این سرمایهگذاریها میتواند افزایش یا کاهش یابد. بنابراین جذابیت این سرمایهگذاریها میتواند نسبت به سایر سرمایهگذاریها تغییر کند.

- ریسک ارزشگذاری: این ریسک زمانی ایجاد میشود که یک دارایی، بیشازحد یا کمتر از حد ارزشگذاری شده باشد، درحالیکه در سررسید یا هنگام فروختهشدن، ارزش آن کمتر یا بیشتر از حد انتظار باشد. ازجمله عوامل مؤثر بر ریسک ارزشگذاری میتوان به نقدشوندگی بازار، بیثباتی یا نوسانات بازار و مفروضات مدلسازی مالی اشاره کرد.

- ریسک توزیع عواید: توانایی صندوق در پرداخت عواید به درآمدهای حاصل از سرمایهگذاریها بستگی دارد. از طرفی هیچگونه تضمینی در رابطه با درآمدهای آتی صندوق، افزایش درآمد و بازگشت سرمایه وجود ندارد.

۷-۱- مقایسه صندوقهای وامدهی خصوصی با سایر گزینههای تأمین مالی

در جدول زیر صندوقهای وامدهی خصوصی با صندوقهای سرمایههای خصوصی، تأمین مالی از طریق بانکها و تأمین مالی از طریق بازارهای عمومی مقایسه شده است.

استفاده از رتبهبندی: در تأمین مالی از طریق صندوقهای وامدهی خصوصی و صندوقهای سرمایهگذاری خصوصی از رتبهبندی استفاده نمیشود اما برای تأمین مالی از طریق بانکها و بازارهای عمومی، رتبهبندی مورداستفاده قرار میگیرد.

- ساختار معمول توافقنامه: در صندوقهای وامدهی خصوصی و صندوقهای سرمایهگذاری خصوصی، اعطای وام طی یک توافقنامه سفارشی۳۵ و بنا به نیاز وامگیرنده انجام میشود اما تأمین مالی از طریق بانکها و بازارهای عمومی طی یک توافقنامه استاندارد۳۶ انجام میگیرد.

- اندازه معمول تأمین مالی: ازلحاظ اندازه تأمین مالی، شرکتها برای تأمین مالی تا ۲۵۰ میلیون دلار میتوانند از صندوقهای وامدهی خصوصی وام گرفته و برای تأمین مالی بالای ۵۰۰ میلیون دلار میتوانند از طریق بازارهای عمومی اقدام کنند. این در حالی است که میزان تأمین مالی از طریق صندوقهای سرمایهگذاری خصوصی و بانکها متغیر است.

- نحوه معمول پرداخت کوپن: معمولاً کوپنها و نرخ بهره اعلامی در وامدهی از طریق صندوقهای وامدهی خصوصی و بانکها بهصورت شناور است اما از طریق بازارهای عمومی بهصورت ثابت میباشد.

- دوره معمول سررسید: معمولاً دوره سررسید تأمین مالی از طریق صندوقهای وامدهی خصوصی از ۳ تا ۷ سال است اما دوره سررسید تأمین مالی از طریق بانکها و بازارهای عمومی متغیر است.

- نقدشوندگی: صندوقهای وامدهی خصوصی، صندوقهای سرمایهگذاری خصوصی و وامدهی بانکها دارای نقدشوندگی اندک بوده اما بازارهای عمومی از نقدشوندگی بالایی برخوردار هستند.

۸-۱- پذیرش صندوقهای وامدهی خصوصی در بورسهای اوراق بهادار

واحدهای سرمایهگذاری صندوقهای وامدهی خصوصی قابلیت معامله در بورس یا بازارهای خارج از بورس را دارند. بهعنوانمثال، شرکت مدیریت دارایی متریکس۳۷ که در استرالیا فعالیت میکند، دو صندوق وامدهی خصوصی تحت عنوان Metrics Master Income Trust (MXT) و Metrics Income Opportunities Trust (MOT) در بورس استرالیا عرضه کرده است. صندوقهای وامدهی خصوصی MXT و MOT به ترتیب در سالهای ۲۰۱۷ و ۲۰۱۹ میلادی در بورس استرالیا پذیرفته شدهاند. بنابراین سرمایهگذاران میتوانند اقدام به خرید یا فروش واحدهای سرمایهگذاری این صندوقها از طریق کارگزار یا حساب معاملاتی آنلاین خود کنند.

این صندوقها که از نوع صندوقهای با سرمایه ثابت هستند، از استراتژی صندوق در صندوق استفاده کرده و داراییهای تحت مدیریت خود را بهطور مستقیم در اختیار وامگیرندگان قرار نمیدهند، بلکه سرمایهگذاریهای مورد هدف آنها، سرمایهگذاری در سایر صندوقهای وامدهی خصوصی است. لازم به ذکر است که صندوقهای وامدهی خصوصی هدفگذاریشده باید دارای تنوع وامدهی ازلحاظ وامگیرندگان۳۸ ، صنایع مختلف و کیفیت اعتباری وام باشد.

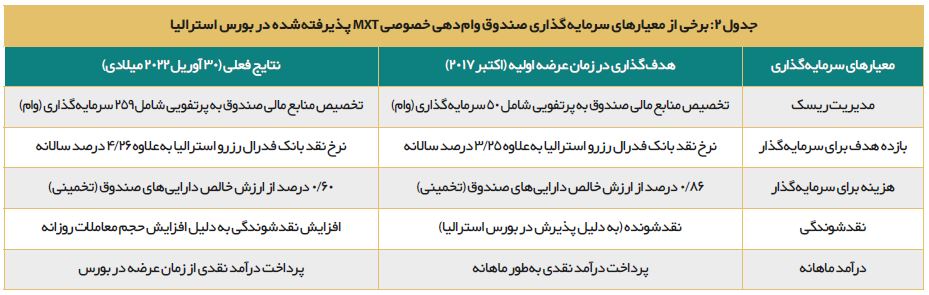

در جدول ۲، برخی از معیارهای سرمایهگذاری صندوق MXT از زمان عرضه اولیه (اکتبر ۲۰۱۷) در بورس استرالیا تا ۳۰ آوریل ۲۰۲۲ میلادی نشان داده شدهاند. در ابتدا هدف این صندوق از لحاظ مدیریت ریسک منابع صندوق، اختصاص منابع به ۵۰ وام بود که در ۳۰ آوریل ۲۰۲۲ میلادی، منابع صندوق به ۲۵۹ وام اختصاص یافته و از تنوعسازی خوبی برخوردار است. نرخ بازده مورد هدف صندوق در زمان عرضه اولیه برابر نرخ نقد بانک فدرال رزرو استرالیا۳۹ بهعلاوه ۳/۲۵ درصد سالانه بود که این نرخ در ۳۰ آوریل ۲۰۲۲ میلادی برابر نرخ نقد بانک فدرال رزرو استرالیا بهعلاوه ۴/۲۶ درصد بوده است که این امر نشان از موفقیت مدیران صندوق در کسب بازدهی است. در زمان عرضه اولیه، هزینه سرمایهگذاری در صندوق برای سرمایهگذاران ۰/۸۶ درصد از ارزش خالص داراییها تخمین زده شده است که در ۳۰ آوریل ۲۰۲۲ میلادی، برآوردها به ۰/۶۰ درصد از ارزش خالص داراییها رسیده است. ازآنجاکه صندوق MXT در بورس استرالیا پذیرش شده است جزو داراییهای نقدشونده به شمار میآید و نقدشوندگی آن نسبت به زمان عرضه، افزایش نیز پیدا کرده است. همچنین هدف صندوق که پرداخت سود ماهانه به سرمایهگذاران است از زمان عرضه تا ۳۰ آوریل ۲۰۲۲ میلادی به خوبی انجام شده است. لازم به ذکر است که سرمایهگذاران در صورت موافقت میتوانند سودهای ماهانه پرداختشده توسط صندوق را بهطور مجدد در صندوق سرمایهگذاری کنند.

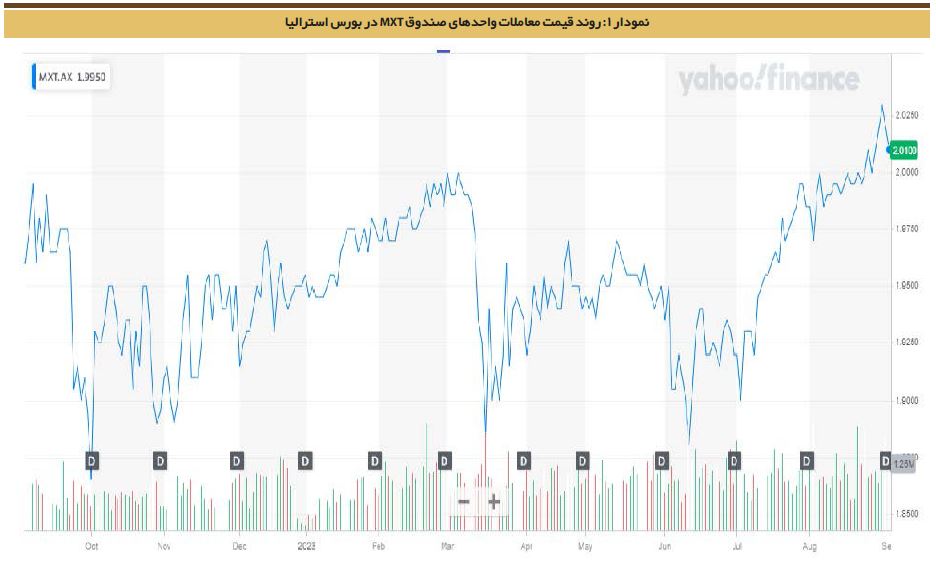

در نمودار ۱ روند قیمت واحدهای صندوق MXT در بورس استرالیا بهطور روزانه طی یک سال گذشته (از اول اکتبر ۲۰۲۲ تا پایان سپتامبر ۲۰۲۳) نشان داده شده است۴۰ . لازم به ذکر است که در انتهای هر ماه هم سود نقدی بین سرمایهگذاران تقسیم شده است که در نمودار با علامت D نمایش داده شده است.

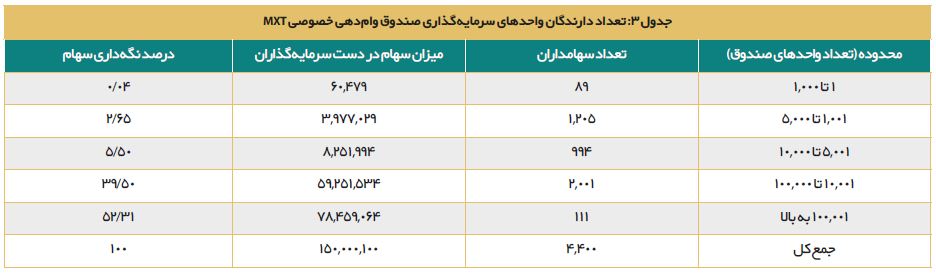

در جدول ۳، تعداد دارندگان واحدهای سرمایهگذاری صندوق MXT آورده شدهاند. مطابق با این جدول، تعداد کل سرمایهگذاران صندوق برابر ۴۴۰۰ نفر است که ازاینبین ۱۱۱ نفر بیش از ۱۰۰ هزار واحد صندوق را در اختیار دارند که معادل ۵۲/۳۱ درصد از کل واحدهای صندوق است.

بررسی سازوکار صندوقهای وامدهی خصوصی در بازارهای سرمایه2

جديدترين خبرها